Gerando ECF Real

Índice |

Introdução

A Escrituração Contábil Fiscal (ECF), é a declaração criada pela RFB, a qual substitui a DIPJ e inclui também o e-Lalur para empresas tributadas pelo Lucro Real. É uma declaração anual assim como a antiga DIPJ e deve ser assinada digitalmente pela empresa e pelo contador responsável.

Inicialmente, todas as empresas devem entregar a ECF com exceção das empresas tributadas no regime do Simples. Existem outros casos que devem ser consultados na legislação. Um material de apoio em relação a obrigatoriedade, pode ser consultado diretamente no site da Receita Federal em:

Legislação - http://www1.receita.fazenda.gov.br/sistemas/ecf/legislação.htm

Imunes e Isentas - http://www1.receita.fazenda.gov.br/noticias/2015/junho/noticia-12062015.htm

Empresas obrigadas - http://normas.receita.fazenda.gov.br/sijut2consulta/link.action?visao=anotado&idAto=48711

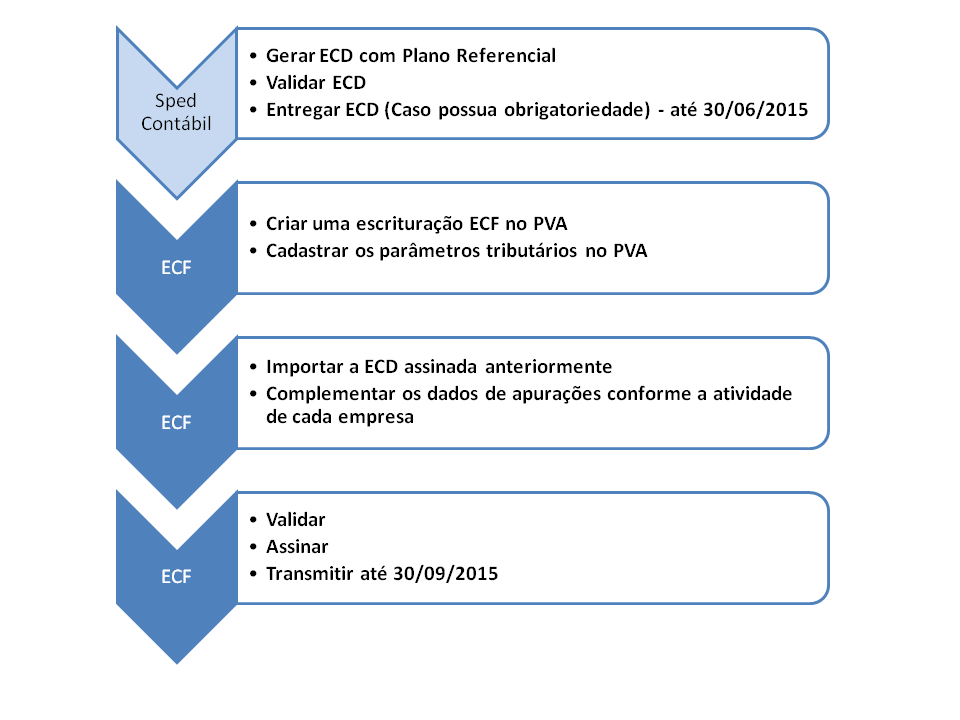

Fluxo de Geração da ECF

A seguir descrevemos o fluxo normal de criação de uma ECF.

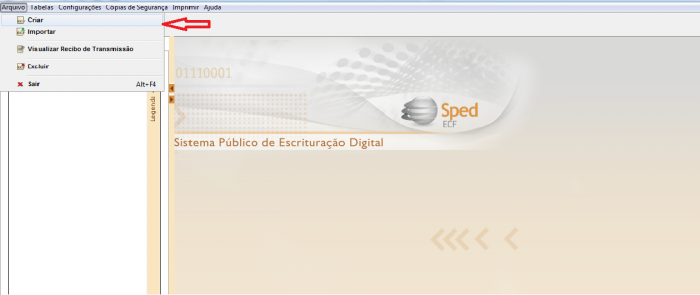

Criando a Escrituração

Menu: Arquivo > Criar

Nesta opção, criamos uma nova escrituração dentro do PVA, para que posteriormente sejam importados os planos e os saldos a partir do arquivo Sped Contábil e para complementar os dados. Pedimos atenção especial na criação da escrituração nas questões dos parâmetros da empresa, visto que após criada a escrituração, somente será permitido a alteração dos valores de saldos e não das características tributárias da empresa.

Obs: A ECF não permite alterar a identificação e tributações da empresa. Caso seja criada a ECF com dados incorretos, a mesma deverá ser excluída e criada novamente com os dados corretos.

Aba 1 - Preenchendo os dados de identificação cadastrais da empresa

- CNPJ

- Razão Social

- Indicador de início do período (regular - desde o 1º dia do ano / abertura - início de atividades no decorrer do ano calendário / resultante de cisão, fusão ou incorporação).

- Indicador de situação especial e outros eventos (normal, extinção, fusão).

- Data inicial (exemplo 01.01.2014) data final (exemplo 31.12.2014).

- Indicar se a escrituração é retificadora ou não.

- Tipo da ECF (se a empresa participa como sócia ostensiva ou não).

Aba 2 - Preenchendo os dados de parâmetros de tributação

- Indicar se a empresa é optante ou não por algum tipo de parcelamento de débitos, (refis ou paes).

- Indicar a forma de tributação do lucro (lucro real).

- Indicar o período de apuração do IRPJ e CSLL (trimestral ou anual).

- Indicar a qualificação da pessoa jurídica (PJ em geral - componente do sistema financeiro - corretora de seguros).

- Indicar se a empresa é optante ou não pela aplicação das disposições da Lei nº 12973/2014 para o ano calendário 2014.

Aba 3 - Preenchendo os dados de parâmetros complementares

- Deve-se marcar as opções que se enquadram de acordo com a empresa, como: (participações em outras empresas - operações com o exterior - atividade rural).

Recuperando dados da ECD

Na recuperação da ECD, marcar as opções

- Utilizar dados recuperados da ECD para preenchimento automático do balanço/D.R.E

- Selecionar a escrituração a ser importada que deverá estar com os status assinada

Preenchendo os dados complementares

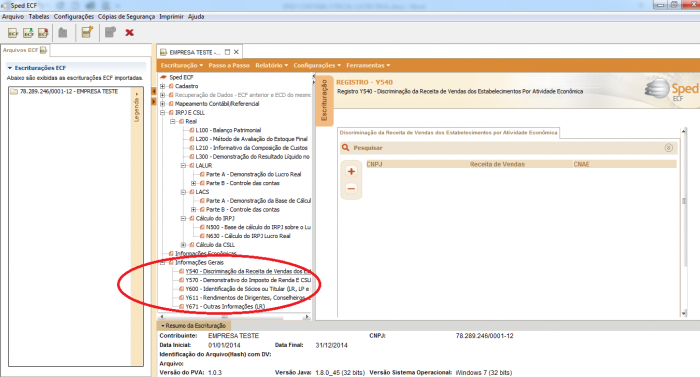

A ECD irá importar para a ECF os dados referentes ao balanço patrimonial - demonstração do resultado do exercício - LALUR - LACS - base de cálculo e apuração do IRPJ e CSLL. Já os dados relativos a discriminação das receitas auferidas - demonstrativo do IRPJ e CSLL retidos na fonte - identificação e rendimentos dos sócios ou titular - e outras informações complementares devem ser preenchidos manualmente.

Portanto após a importação da ECD, selecionar a opção visualizar dados da ECF e fazer o preenchimento dos campos seguindo a ordem:

- Discriminação das receitas de vendas ou serviços por CNAE e por estabelecimento

- Demonstrativo do IRPJ e CSLL retidos na fonte

- Identificação dos sócios ou titular

- Rendimentos dos sócios ou titular

- Outras informações

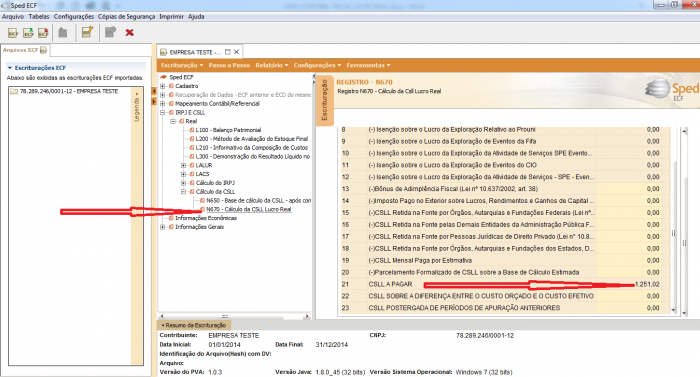

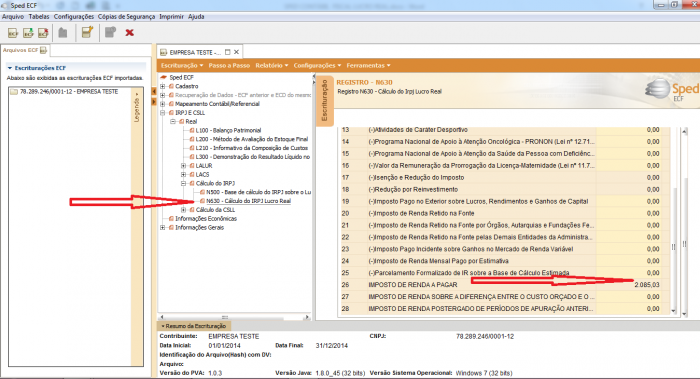

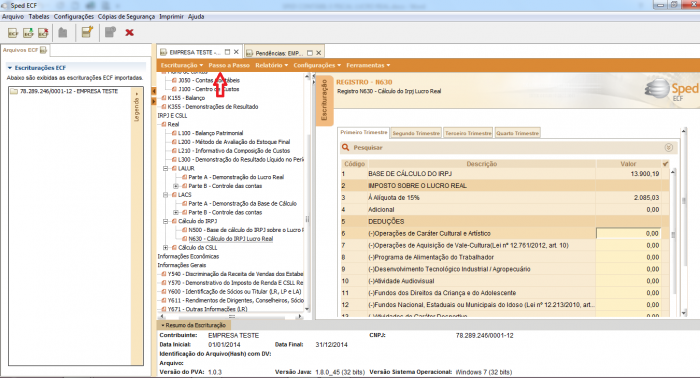

Deverá ser feita a conferência dos valores pagos em DARF com os valores apurados pela escrituração para imposto de renda e contribuição social nos quatro trimestres do ano (lucro real trimestral), ou no final do exercício (lucro real anual), essa conferência será realizada na opção cálculo do IRPJ lucro real e cálculo da CSLL lucro real.

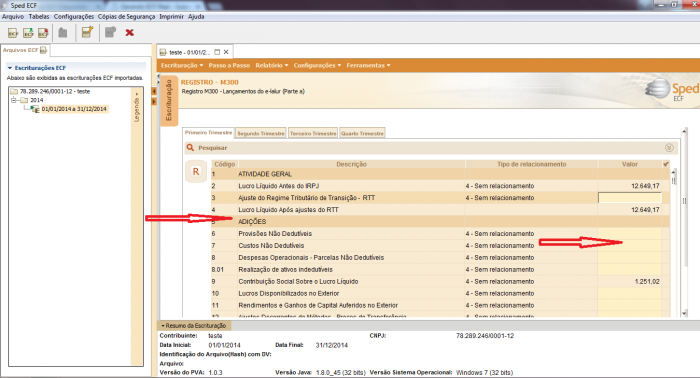

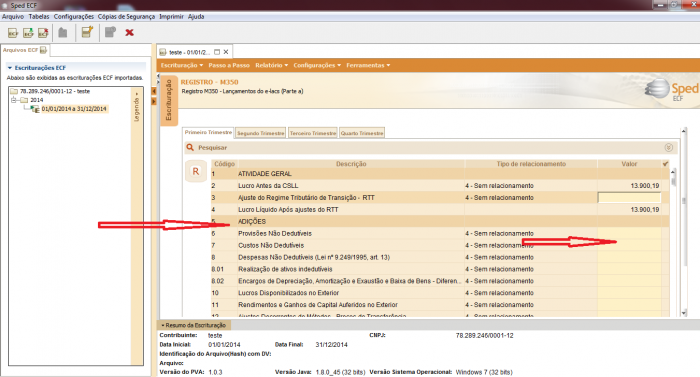

Havendo adições ou exclusões à base de cálculo do IRPJ e CSLL, as mesmas deverão ser informadas no LALUR e no LACS.

Quando houver prejuízo fiscal de períodos anteriores e queira compensar no período atual, deve-se primeiramente cadastrar no registro M010 uma conta da parte B do LALUR referente a prejuízo fiscal. Lembrando que no caso de base negativa da CSLL, deve-se também cadastrar uma outra conta de parte B, referente a base negativa.

Após esse procedimento de cadastro, deve-se dar duplo clique em cima da linha 173 do registro M300; na aba parte B, clique em + e coloque o código que foi cadastrado para o prejuízo fiscal. Ao inserir o código, deve também ser inserido o valor que se pretende compensar, feito isso, feche a aba e o valor automaticamente vai ser preenchido na linha 173.

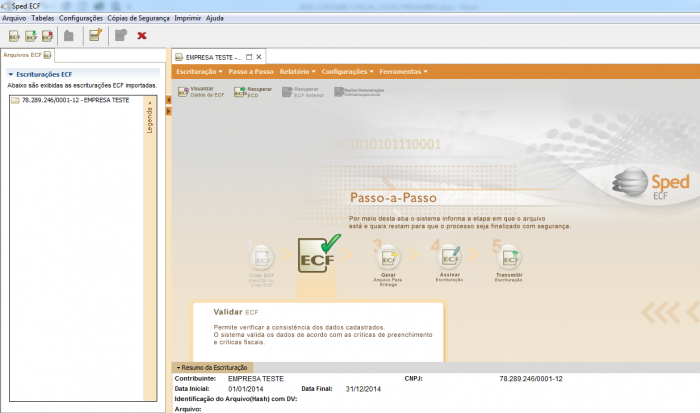

Validando

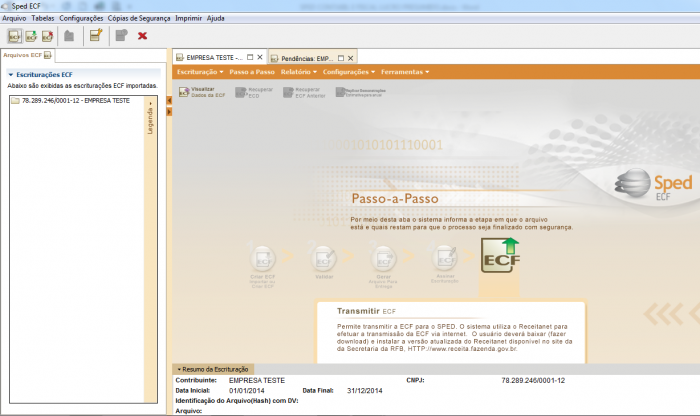

Após o preenchimento de todos os dados acima, selecionar a opção passo a passo e validar a ECF.

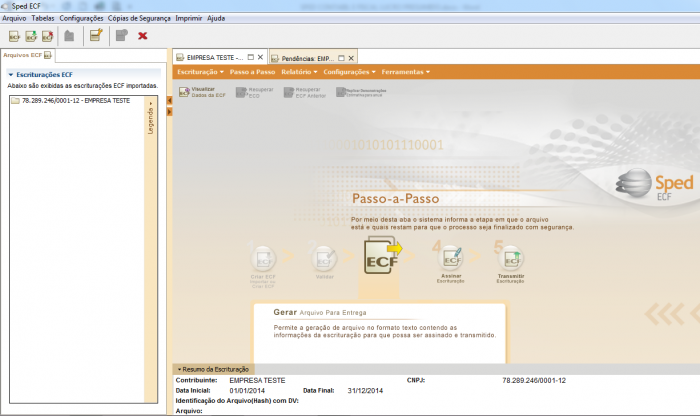

Gerando arquivo para entrega

Após a validação da ECF o próximo passo será a geração do arquivo para entrega.

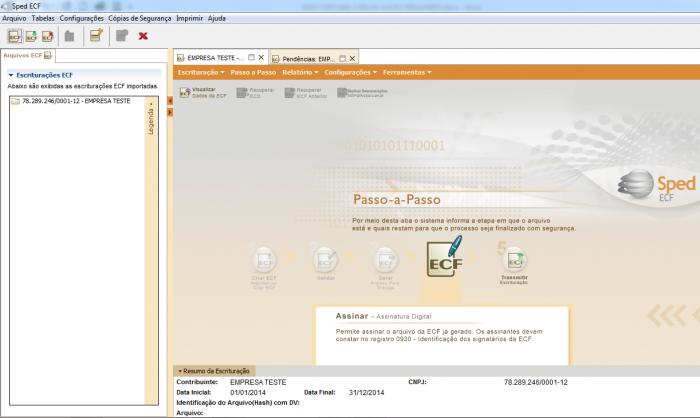

Após a geração do arquivo para entrega, a escrituração deverá ser assinada, poderá ser utilizado para assinatura o certificado e-CNPJ da empresa e o certificado e-CPF do contador.

Após a assinatura o arquivo já poderá ser transmitido.