Calculando Contribuição Previdenciária sobre Receita - Comércio/Indústria

Introdução

Este material traz as informações sobre as características e configurações para o cálculo da Contribuição Previdenciária sobre a Receita. Neste manual em questão, vamos exemplificar um passo a passo para empresas que praticam a atividade de Comércio ou Industria.

Vamos considerar para este exemplo, um grupo de empresas composto pela Matriz e uma Filial e seus lançamentos de Notas de Entradas e Notas de Saídas detalhadas por Item de Nota Fiscal.

Em regra a Contribuição Previdenciária sobre Receita, a qual vamos tratar neste manual como CPRB, são as contribuições anteriormente calculadas sobre a Folha de Pagamento (20%), e que a partir de agora serão calculadas com base no Faturamento.

Neste exemplo, as alíquotas serão configuradas nos cadastros de produtos, porém se a empresa estiver enquadrada em somente uma atividade ou produzir somente um determinado tipo de produto e estes estiverem no mesmo código de atividade da CPRB, poderá utilizar as configurações de aliquotas e código da atividade diretamente no cadastro da natureza de operação.

Configurando Parâmetros Fiscais

Menu: Cadastros / Parâmetros

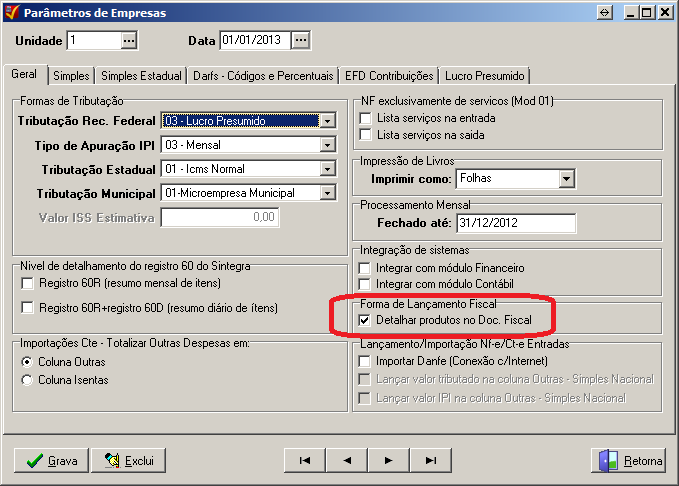

Na primeira aba, podemos notar que a empresa está configurada para Detalhar Produtos na Nota Fiscal, ou seja as notas serão lançadas com os dados de cada item/produto.

Vamos preencher um código de DARF para que o sistema efetue o cálculo da DARF com o correto Cod. de Receita.

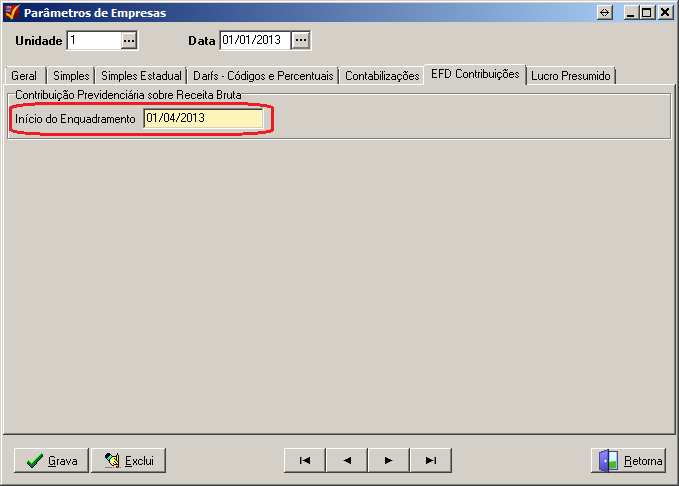

Preencher também a data de início do enquadramento da atividade na CPRB (Contribuição Previdenciária sobre Receita Bruta), localizado na aba "EFD Contribuições"

Como no nosso exemplo, teremos uma matriz e uma filial, este cadastro deve ser repetido para a filial.

Dica: Para copiar um parametro de uma matriz para uma filial, acesse a rotina

"Manutenção, Clonar Parâmetro"

Cadastrando Naturezas de Operação

Menu: Cadastros / Natureza de Operação

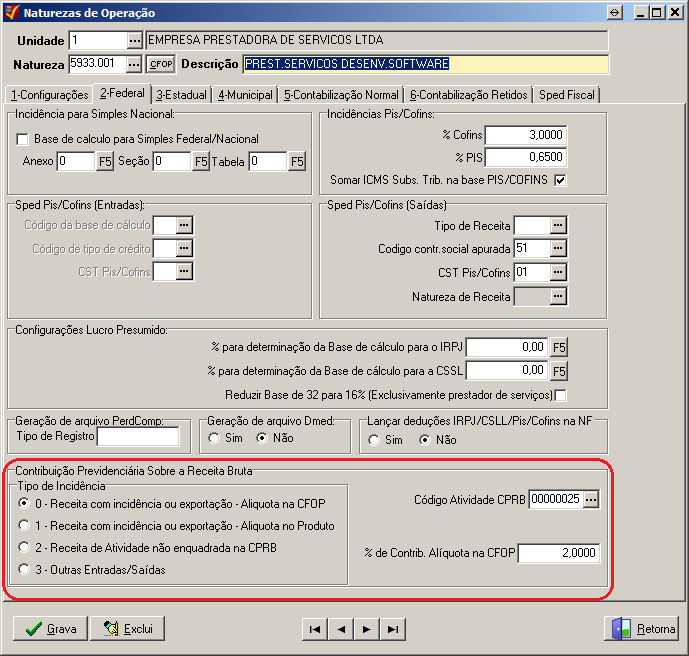

No nosso exemplo, teremos várias naturezas de operação, algumas com atividade enquadrada, atividade não enquadrada e também algumas notas de simples remessa, as quais não representam receita.

PAREI AQUI.

Para estas naturezas de operação vamos preencher os seguintes campos:

Tipo de Incidência: Neste campo, o usuário deverá preencher:

0=Para quando a atividade for enquadrada e a alíquota seja informada diretamente na CFOP evitando assim ter que lançar item a item das notas fiscais.

1=Para quando a atividade for enquadrada e a aliquota seja informada no cadastro dos produtos. Esta opção será mais utilizada nos casos de comercio ou industria, a qual poderá ter dentro da mesma empresa uma alíquota diferente para cada produto.

2=Para quando se tratar de uma atividade não enquadrada na CPRB

3=Somente para quando se tratar de operações que não representem Receitas como por exemplo Simples Remessa.

Código Atividade CPRB: Neste campo o usuário deverá preencher com o código da atividade da CPRB conforme a tabela disponibilizada pela Receita Federal. Pressione F5 ou clique no botão para consultar.

% de Contr.Alíquota na CFOP: Preencher neste campo a alíquota a ser utilizada para o cálculo da CPRB. Este campo somente será habilitado para preenchimento se o "Tipo de Indidência" estiver preenchido como 0.

No nosso exemplo, a natureza 5933.001 possui a incidencia com alíquota informada na própria natureza de operação e sua alíquota será de 2%.

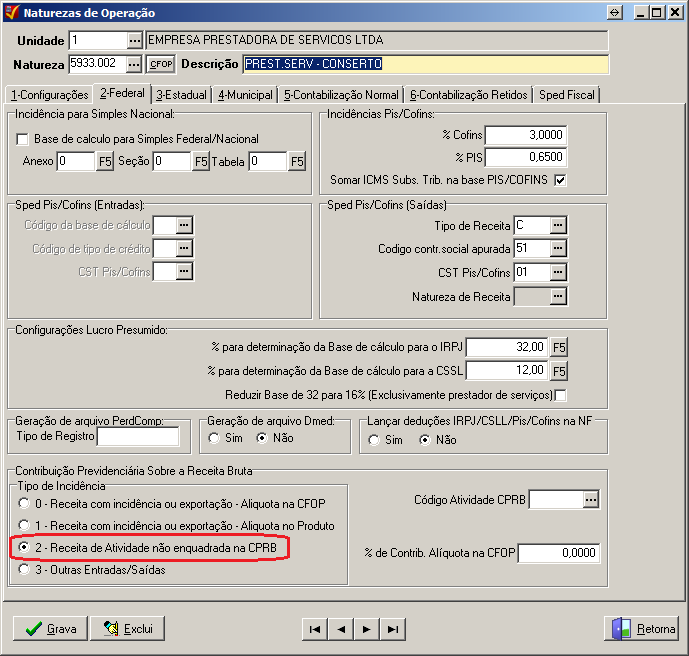

Já no cadastro da natureza 5933.002 preenchemos como Receita de Atividade não enquadrada na CPRB.

Atenção para o preenchimento do campo Tipo de Incidência, pois será a partir deste preenchimento que o sistema fará o cálculo do índice para redução da contribuição patronal a ser calculada pela Folha de Pagamento, principalmente para as empresas que possuem atividade enquadrada e não enquadrada.

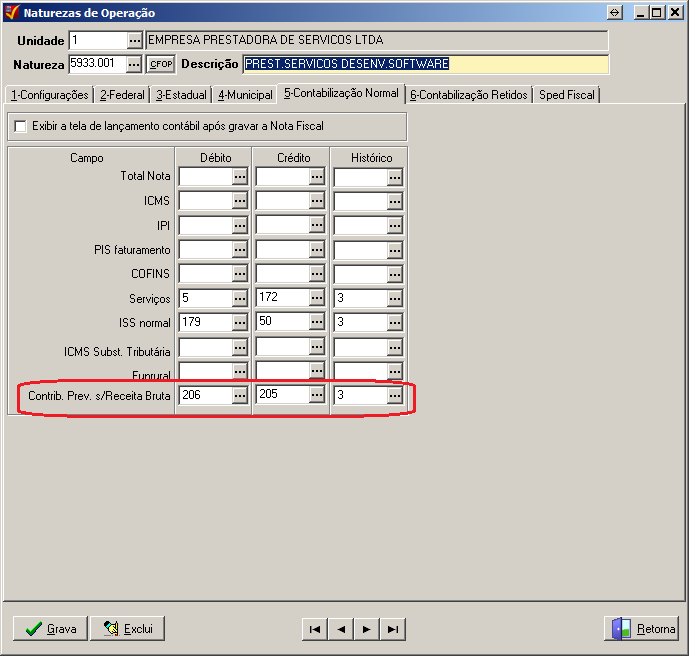

Para os clientes que utilizam a contabilização, também deverão ser preenchidos os campos da conta contabil e históricos utilizados para a CPRB. Para isso, na propria tela de Natureza de Operação, acesse a aba "5-Contabilização Normal"

Lançando as Notas Fiscais

Neste nosso exemplo, os lançamentos de notas fiscais não terão nenhuma mudança da forma como ja estavam sendo lançadas anteriormente. A única regra é que o usuário deverá utilizar uma CFOP distinta para cada atividade enquadrada ou não enquadrada na CPRB.

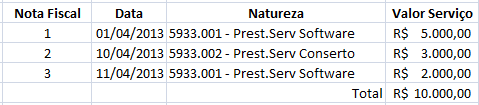

Vamos lançar as seguintes notas fiscais:

Calculando os impostos

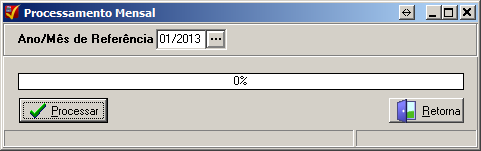

Após configurar o cadastro das naturezas de operação e lançar as notas fiscais, precisamos processar o período em questão. Acesse o menu "Apuração / Processamento Mensal".

Lembramos que para o processamento mensal gerar a DARF da CPRB, é necessário estar com os seguintes cadastros preenchidos:

Parametros com o código da DARF para CPRB - opção: "Cadastros / Parametros / Aba Darf - Códigos e Percentuais"

Vencimentos de darfs para o código da CPRB - opção: "Cadastros / Gerais / Tabela de Vencimentos"

Emitindo o relatório de conferência

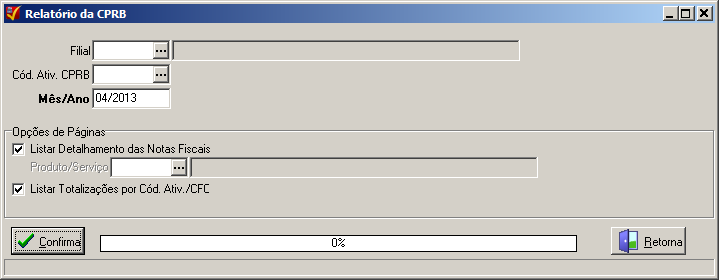

Menu: Relatórios / Relatório Contribuição Previdenciária

Vamos solicitar o relatório referente ao período que estamos processando.

Ao solicitar o relatório o usuário poderá escolher alguns filtros como Matriz/Filial, Código da Atividade e opções para detalhar ou não o relatório com as notas fiscais e totalizar o cálculo final.

Vamos apenas preencher o campo do período e solicitar a geração.

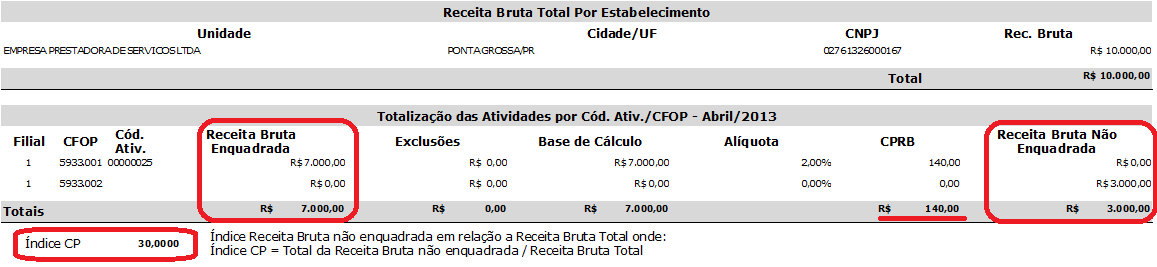

Após gerado o relatório, o usuário poderá conferir as notas que estão sendo somadas na base de cálculo da CPRB e o relatório da totalização conforme a tela:

Após listar o relatório na tela podemos considerar os seguintes campos:

Receita Bruta Enquadrada: Nesta coluna, serão totalizadas as notas fiscais que foram lançadas nas naturezas de operação de atividades que estão enquadradas na CPRB. No nosso exemplo, são as notas com CFOP 5933.001

Receita Bruta Não Enquadrada: Nesta coluna também serão totalizadas as notas fiscais, porém somente as que foram lançadas em naturezas de operação que não estão enquadradas na CPRB, que é o caso da CFOP 5933.002

Índice CP: Este campo será utilizado para o cálculo da GPS (Guia da Previdencia Social) referente ao cálculo do INSS Patronal de 20%. O valor de 30,0000 encontrado no relatório equivale a dizer que dos totais de receita bruta da empresa, ainda 30% não foi enquadrada na CPRB e por isso continua recolhendo sobre a remuneração dos funcionarios (20% * 30,0000), porém com rateio na alíquota.

No nosso exemplo foi utilizada a fórmula:

"Total Receita não enquadrada / Receita bruta total", demonstrando em números

"R$ 3.000,00 / R$ 10.000,00"

Este índice deverá ser informado dentro do módulo WFolha, na opção "Parâmetros / Parâmetros Cálculo", campo "Indice CP".

Este campo Índice CP, para empresas que tiverem somente atividades enquadradas sempre será 0%. Já para empresas como neste nosso exemplo, este índice será utilizado para o cálculo da alíquota do inss empresa.

Calculando a compensação do INSS

Sabendo que a CPRB é a contribuição que substitui o INSS Patronal anteriormente pago sobre as remunerações de Funcionários e Autonomos (20%) e que este valor passa a não mais ser devido, é necessário o cálculo dos valores que serão compensados na GPS. Este cálculo será efetuado automaticamente pelo sistema, após o usuário preencher o Indice CP nos Parâmetros da Folha.

Vamos ao nosso exemplo:

1) Achar a nova alíquota de Inss Empresa

Inss Empresa cadastrado no WFolha: 20%

Indice CP encontrado no relatório do WFiscal: 30,0000

Nova Alíquota de Inss Patronal: ((20*30,0000)/100) = 6%

2) Encontrar o valor de 20% que era devido anteriormente, valor este que a Sefip ainda calculará:

Base Empregados: R$ 2000,00

Inss Empresa: R$ 400,00 onde (2000,00*20%)

3) Encontrar o novo valor devido com base na nova alíquota: Inss Empresa com a Redução: R$ 120,00 onde (R$ 2000,00 * 6%)

4) Calcular o valor de compensação que será a diferença entre a alíquota anterior com a nova alíquota:

Compensação: R$ 280,00 (400,00 - 120,00)

Demonstrativo da GPS dentro da Sefip ou WFolha:

Valor Inss Empresa = R$ 400,00

(-) Compensação = R$ 280,00

(=) Valor Recolher = 120,00 o que equivale a R$ 2000,00 * 6%.

Lembrando que estes cálculos serão sempre realizados na GPS demonstrando os valores no campo de compensações. Se no período em questão a empresa obter somente Receitas enquadradas na CPRB, o Indice CP será sempre 0% e neste caso a nova alíquota Inss Empresa também será 0% (20% * 0).

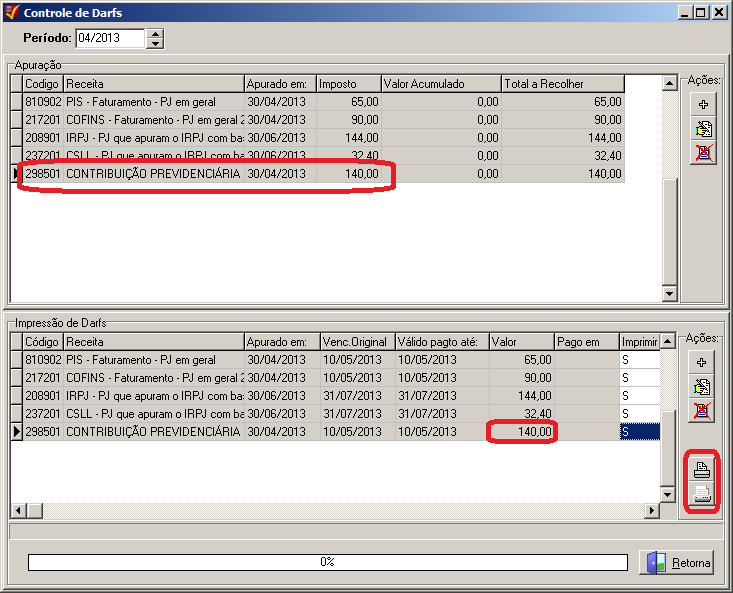

Listando a DARF CPRB

Menu: Apuração / Relatórios / Impressão de DARFS

Após realizados os cálculos e relatórios de conferencia, podemos listar a DARF da CPRB a qual já foi calculada na opção de "Processamento Mensal"

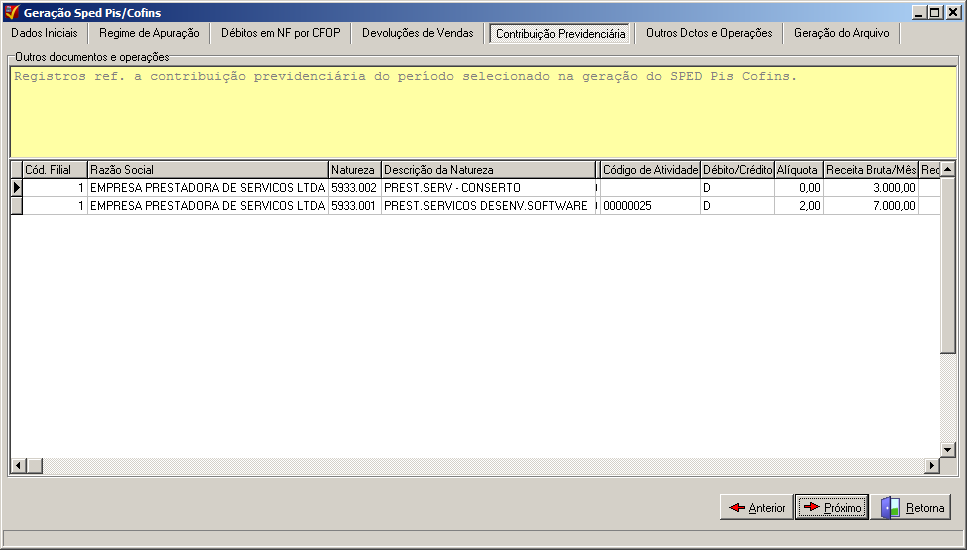

EFD Contribuições - Gerando Bloco P

Menu: Geração /Sped Pis/Cofins

A geração do Bloco P dentro da EFD Contribuições são os registros que o sistema WFiscal gera, os quais demonstram as bases de cálculo por Matriz/Filial, Atividade e seus valores consolidados.

Durante o processo de geração do sped, podemos notar que temos uma aba onde demonstra os valores que foram calculados.

Após gerado o arquivo, efetuamos a importação dentro do PVA.

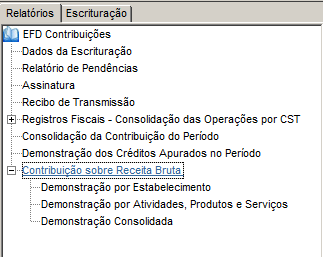

EFD Contribuições - Conferindo dados importados

Após importar e validar o arquivo dentro do programa do PVA, podemos conferir os valores declarados nas opções de relatórios.

Importante utilizar o relatório "Demonstração Consolidada" e conferir com o valor recolhido na DARF

Legislação e material complementar

--